MODEL 151

Les persones físiques que adquireixin la seva residència fiscal a Espanya com a conseqüència del seu desplaçament a territori espanyol poden optar per tributar per l’impost sobre la renda de no residents, mantenint la condició de contribuents per l’Impost sobre la Renda de les Persones Físiques, durant el període impositiu en que s’efectuï el canvi de residència i durant els cinc períodes impositius següents, quan, en els termes que s’estableixin reglamentàriament, es compleixin les següents condicions (normativa vigent d’1 de gener de 2015):

A aquests efectes, es considerarà com a període impositiu en que s’adquireix la residència el primer any natural en que, un cop produït el desplaçament, la permanència en territori espanyol sigui superior a 183 dies.

Condicions a complir per poder presentar el model 151:

Que no hagin estat residents a Espanya durant els deu períodes impositius anteriors a aquell en que es produeixi el seu desplaçament a territori espanyol.

- Que el desplaçament a territori espanyol es produeixi com a conseqüència d’alguna de les següents circumstàncies:

- Com a conseqüència d’un contracte de treball, amb excepció de la relació laboral especial dels esportistes professionals regulada pel Reial Decret 1006/1985, de 26 de juny.

S’entén complerta aquesta condició quan s’iniciï una relació laboral, ordinària o especial diferent de l’anteriorment indicada, amb un ocupador a Espanya, o quan el desplaçament sigui ordenat per l’ocupador i existeixi una carta de desplaçament d’aquest.

- Com a conseqüència de l’adquisició de la condició d’administrador d’una entitat en el capital no participi o, en cas contrari, quan la participació en la mateixa no determini la consideració d’entitat vinculada en els termes que preveu l’article 18 de la Llei de l’Impost sobre Societats.

- Que no obtingui rendes que es qualificarien com obtingudes mitjançant un EP situat en territori espanyol.

Per exercir aquesta opció el contribuent ha de presentar el Model 149 davant l’Administració tributària (disposa de sis mesos des de la data d’inici d’activitat que consti en alta en Seguretat Social). Els contribuents que hagin optat per aquest règim també faran servir aquest model per renunciar a aquest règim o quan quedin exclosos de la mateixa per incomplir alguna de les condicions determinants de la seva aplicació.

El termini de presentació de la declaració serà el mateix que s’aprovi cada exercici, amb caràcter general, per a la declaració de l’Impost sobre la Renda de les Persones Físiques. La Renúncia només es pot exercir en els mesos de novembre o desembre i amb efectes per a l’any següent.

Característiques més rellevants:

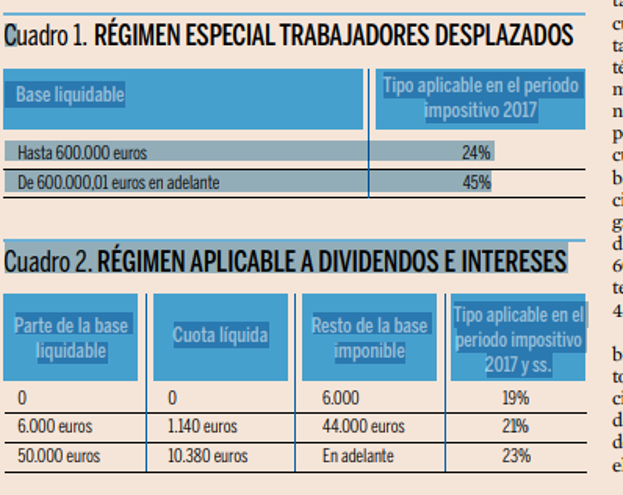

- Aquest règim permet aplicar un tipus impositiu fix del 24% (o del 45%) per tots els rendiments de la feina. Les rendes obtingudes a l’estranger no tributaran a Espanya, llevat que fossin rendiments de la feina.

- Els rendiments de la feina fins a 600.000 € tributaran al 24%. A partir d’aquesta quantitat, tributaran al 45%. Els dividends, interessos i guanys de capital tributaran a un tipus que oscil·la entre el 19% i el 23%

- No es perd el dret a el règim si finalitza la relació laboral per causes alienes a la voluntat del contribuent si aquest roman un breu període de temps en situació d’atur o inactivitat i tot seguit comença una nova relació laboral.

- El règim especial no impedeix la inversió immobiliària a Espanya. Tanmateix, la seva aplicació està condicionada a no obtenir rendiments d’activitats econòmiques (autònom) mitjançant establiment permanent situat en territori espanyol. Per tant, és important que la inversió immobiliària que es realitzi a Espanya no sigui generadora de rendiments d’activitats econòmiques.

- Permet aplicar una deducció per doble imposició internacional (EG si els rendiments de la feina també tributen a l’estranger) però s’ha de deduir la menor de les quantitats següents:

- El 30% de la part de la quota íntegra (impost) corresponent a la totalitat de els rendiments de la feina.

- L’impost pagat a l’estranger.

- El resultat d’aplicar el tipus mitjà efectiu de gravamen a la part de base liquidable gravada a l’estranger.

- La persona que opti per aquest règim en principi no ha de fer Impost de Patrimoni, excepte si té béns o drets a Espanya i si aquests tenen un cert valor. A més, cal esmentar que el contribuent que aplica aquesta llei no va a haver de presentar el model 720 de declaració informativa sobre béns i drets situats a l’estranger.

- Es pot indicar a títol informatiu que el règim compensa a partir d’un salari brut anual de 60.000 € aproximadament i si només es té en compte els rendiments de la feina.

- Possibles desavantatges: En primer lloc, no serà possible deduir despeses, ni aplicar exempcions (per exemple, la indemnització per acomiadament no està exempta) o reduccions del règim general. En segon lloc, pot suposar una major càrrega fiscal a l’estranger ja que no s’apliquen els convenis de doble imposició.

- El propòsit de la Llei és afavorir l’arribada a Espanya del talent o de persones altament qualificades per millorar la internacionalització i la competitivitat de les empreses espanyoles. No està pensada per a inversors o persones que no volen treballar a Espanya.